Là một nhà đầu tư trái phiếu suốt 3 thập kỷ, Jim Leaviss, đã chứng kiến nhiều cảnh báo sai lầm về sự trở lại của một trong những kẻ thù lớn nhất trên thị trường nợ (Debt market): lạm phát. Nhưng với số liệu chỉ số giá tiêu dùng của Hoa Kỳ được công bố vào thứ Tư vừa qua, với mức tăng 4,2%/năm, làm cho Jim cảm thấy một sự khuấy động về kỷ nguyên mới trên thị trường tài chính. “Tất nhiên nếu ai đó nói rằng lạm phát chuẩn bị quay trở lại, bạn sẽ hoài nghi ngay lập tức. Nhưng thời điểm này mọi chuyện thực sự hoàn toàn khác.” Leaviss nói. “Đại dịch là một trận động đất làm rung chuyển mọi sự thay đổi về lạm phát mà chúng ta vẫn quen thấy, trong suốt 30 năm qua”.

Một đợt lạm phát bùng nổ vào mùa hè luôn là điều không thể tránh khỏi, một khi các biện pháp phong toả bắt đầu được nới lỏng ở nhiều nơi.

Vào năm ngoái, sự lan rộng của Covid-19 đã phá hủy nhiều nền kinh tế trên toàn thế giới, khiến giá hàng hóa lao dốc. Thậm chí, đẩy giá dầu ở Mỹ xuống dưới 0, chính xác là 38 USD/thùng cho hợp đồng dầu tương lai.

Các ngân hàng trung ương, đặc biệt là Cục Dự trữ Liên bang Hoa Kỳ - FED đã phải nhấn mạnh rằng đợt giá cả tăng cao hiện tại chỉ là tạm thời và sẽ không khiến FED từ bỏ các hành động kích thích tiền tệ mà FED từng làm vào năm ngoái, để chống lại tác hại từ đại dịch.

Những xoa dịu này không ngăn cản nhà đầu tư trở nên bất an, vì một tầng lạm phát sâu hơn đang chuẩn bị thử thách các nhà hoạch định chính sách.

Đợt lạm phát kéo dài có thể ngăn cản phục hồi sau đại dịch, có khả năng buộc Fed và các ngân hàng trung ương phải nhanh chóng thắt chặt tiền tệ. Đồng thời đây cũng là 1 trong những đợt phục hồi đáng chú ý nhất, khi phải chứng kiến cổ phiếu và các tài sản rủi ro nhảy vọt từ mức cao này lên các mức cao khác, nhờ chi phí đi vay thấp nhất nhì trong lịch sử tài chính.

Các nhà đầu tư lo lắng về nguy cơ tiềm ẩn sắp xảy ra. Nasdaq Composite vốn thiên về công nghệ, cũng cho thấy các chỉ số giảm vì dữ liệu lạm phát của tuần này, trước khi có 1 sự bù đắp bằng một số khoản lỗ trước đó. Leaviss, người đứng đầu bộ phận thu nhập cố định công tại M&G Investments, cho biết: “Đó chỉ là một điểm dữ liệu, nhưng lại là lỗ hổng đầu tiên cho thấy lạm phát đang thực sự ảnh hưởng đến người tiêu dùng. Đây chính là tấm gương phản ánh những gì chúng ta chứng kiến từ 1 năm trước, do sự gián đoạn nguồn cung. Nhưng nó lại đến đúng lúc mà bạn không thể giải thích mọi thứ chỉ bằng vài từ.”

Trước khi báo cáo CPI xuất bản hôm thứ Tư, Rick Rieder, Giám đốc đầu tư về thu nhập cố định toàn cầu của BlackRock, gọi đây là “đáng kinh ngạc” - khi các tín hiệu lạm phát đã bắt đầu xuất hiện.

Sự thiếu hụt chip bán dẫn đã cản trở việc sản xuất ô tô mới trên toàn thế giới, khiến người mua phải tìm kiếm các giải pháp thay thế trên thị trường. Theo Cục Thống kê Lao động Hoa Kỳ, giá xe qua sử dụng đã tăng 10% vào tháng Tư. Giá nhà cũng tăng vọt cùng với giá gỗ xẻ. Tình trạng thiếu công nhân đáng kinh ngạc cũng đã xuất hiện ở một số quốc gia.

“Nó không chỉ dừng lại ở dầu. Kông dừng lại ở đồng. Mà còn ở gỗ. Chính là việc không thể tìm kiếm nhân công. Tất cả những điều này khiến tôi nghĩ rằng lạm phát sẽ còn kéo dài hơn nữa.” Sonal Desai, giám đốc đầu tư tại nhóm thu nhập cố định của Franklin Templeton, nói.

Bà cho biết thêm: “Có cả một thế hệ các nhà giao dịch kỳ cựu đang đầu tư vào thế giới hậu khủng hoảng tài chính. Đừng đánh giá thấp những thứ không chắc chắn, còn chưa rõ hình thù, nếu chúng ta đang bước vào một mô thức mới.”

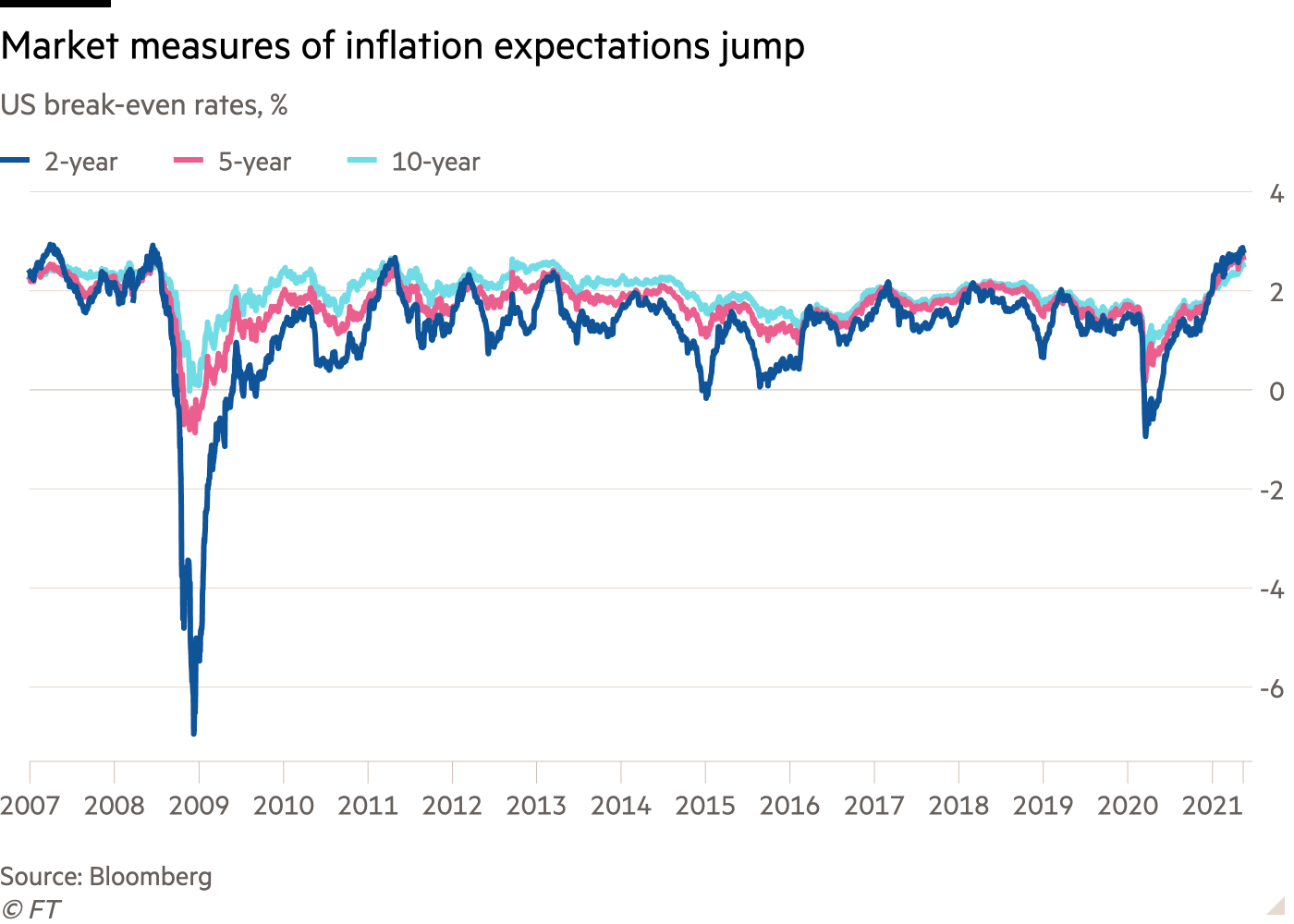

Thước đo của thị trường về lạm phát cho thấy đang tăng vọt

Không ưu tiên bất kỳ phương án nào cho thời điểm hiện tại

Kể từ khi Paul Volcker tăng lãi suất của Mỹ lên mức kỷ lục 20%, vào đầu những năm 1980, việc kiểm soát lạm phát đã trở thành 1 trong những thứ in sâu vào não trạng các nhà lãnh đạo của ngân hàng trung ương thế giới.

Lạm phát trở thành một trong những mục tiêu nhắm tới của những nhà hoạt động chính sách, vì thế họ có xu hướng hành động nhanh chóng bằng cách tăng lãi suất với mức lãi suất cao hơn so với thời kỳ lạm phát từ những năm 1970. Như Jean-Claude Trichet của Ngân hàng Trung ương Châu Âu đã làm vào năm 2011, hay Janet Yellen của Fed làm vào năm 2015, cả hai đều bắt đầu tăng lãi suất để ngăn chặn giá tiêu dùng tăng cao.

Tuy nhiên, ông Powell, chủ tịch đương nhiệm FED lại đi theo một hướng khác – đỉnh điểm cao nhất chính là sự thay đổi khuôn khổ chính sách vào tháng 8 năm ngoái, để ngăn chặn các giai đoạn lạm phát cao hơn diễn ra, khi ông nhận thấy việc thắt chặt 1 cách quá sớm của ngân hàng trung ương trong quá khứ, cùng với việc thắt lưng buộc bụng tài khóa, cũng chính là nguyên nhân khiến sự phục hồi kinh tế trở nên chậm chạp hơn bao giờ hết.

Hầu hết các ngân hàng trung ương khác vẫn chưa tiến hành cái gọi là “mục tiêu lạm phát trung bình” nhưng họ cũng đã có những phản ứng rõ rệt để khắc phục, khi đại diễn Covid vẫn đang diễn ra. Vì thế mà các chương trình mua trái phiếu của ECB và Ngân hàng Trung ương Anh đang thấp hơn so với quy mô trước đó.

Mark Dowding, giám đốc đầu tư tại BlueBay Asset Management cho biết: “Các ngân hàng trung ương dường như đã từ bỏ một số phương thức ưu tiên (mua trái phiếu chẳng hạn) để đối phó với lạm phát. Thay vào đó, nhà hoạch định chính sách dường như chỉ đang coi chúng như là các món gia vị được nêm nếm vào.”

Rất ít người cho rằng việc “hào phóng” in tiền có thể kích cầu giá cả tăng, đặc biệt khi xuất hiện các nhân tố thúc đẩy giảm phát như: nhân khẩu học già đi, hay sự đổi mới công nghệ đang diễn ra. Thay vào đó, chính cách chính phủ các nước đối phó với cuộc khủng hoảng đã làm thay đổi mọi thứ. Mức đi vay đã bùng nổ ở khắp những nước phát triển, và các vòi chi tiêu này vẫn còn “ngoác mồm” ra, chưa bao giờ khép lại!

Mỹ đã đi xa nhất với chương trình kích thích 1,9 tỷ USD của Tổng thống Joe Biden được ban hành vào tháng 3 và lời hứa đầu tư ròng thêm 4 tỷ USD vào cơ sở hạ tầng và an toàn xã hội trong hơn một thập kỷ, nếu ông có thể nhận được sự ủng hộ của quốc hội. Ngay cả khu vực EU dù thận trọng hơn về mặt tài chính cũng đã tham gia với quỹ phục hồi 750 tỷ EUR toàn khối.

Và không mấy ngạc nhiên khi kỳ vọng lạm phát dựa trên thị trường thực sự bắt đầu tăng, sau chiến thắng lập pháp của Đảng Dân chủ vào tháng 1, đảng này đã trao quyền chi tiêu chính phủ cho đảng của Biden. Tỷ lệ hòa vốn hai năm, là một đại diện phổ biến cho lạm phát trong tương lai và được tính từ giá chứng khoán chính phủ được bảo vệ chống lạm phát của Hoa Kỳ, hiện ở mức trên 2,8%, trong khi biện pháp 10 năm đã tăng lên 2,5%.

Karen Ward, chiến lược gia thị trường châu Âu tại JPMorgan Asset Management, cho biết: “Mọi người đánh giá thấp vai trò của thắt lưng buộc bụng trong áp lực giảm phát của thập kỷ trước.

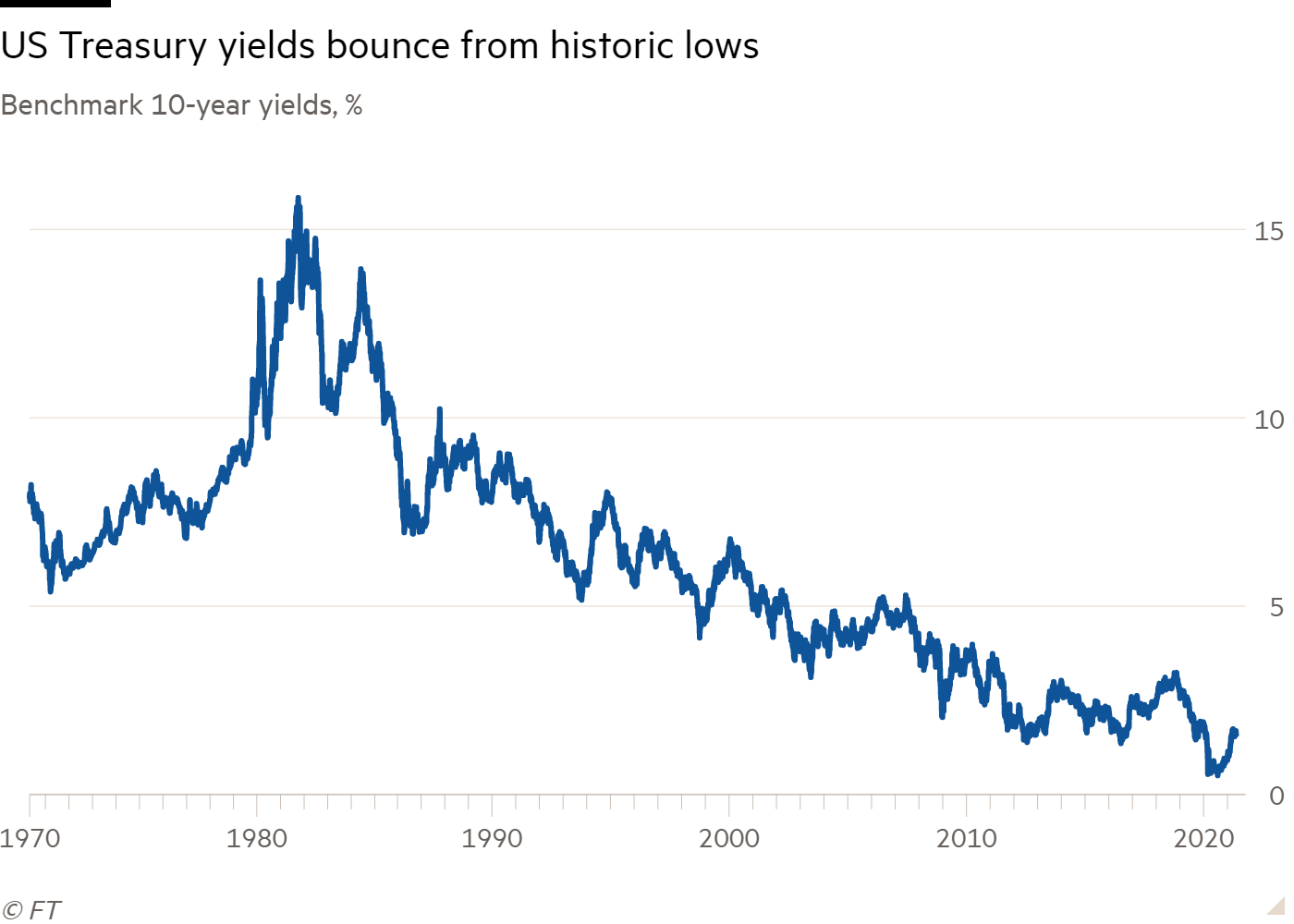

Lợi suất Trái phiếu Mỹ giảm kỷ lục từ 1970 tới nay

Lối đi nào cho FED?

Các quan chức Fed cho đến nay đã gạt tất thảy lo ngại sang 1 bên cho rằng các nút thắt trong chuỗi cung ứng gắn liền với việc mở cửa nền kinh tế trở lại và hỗ trợ tài chính khổng lồ, sẽ buộc ngân hàng trung ương phải cam kết giữ vững chính sách cho đến khi đạt được mục tiêu phục hồi toàn diện hơn.

Powell đã kiên quyết trong cuộc họp tháng 4 rằng Fed vẫn chưa thấy “tiến bộ đáng kể nào” đối với các mục tiêu lạm phát và việc làm của mình để đảm bảo điều chỉnh chương trình mua tài sản hàng tháng trị giá 120 tỷ đô la.

Thống đốc Fed Lael Brainard hôm thứ Ba đã lặp lại những nhận xét này, kêu gọi sự kiên nhẫn khi đối mặt với lạm phát “tăng đột biến” – một thông điệp tương tự cũng được đưa ra bởi phó chủ tịch Richard Clarida. Ngay cả các nhà hoạch định chính sách tại ECB, bao gồm cả nhà kinh tế học người Đức Isabel Schnabel, đã bác bỏ các quan điểm tăng trong ngắn hạn.

Định giá thị trường cho lãi suất trong tương lai phản ánh thành công của Fed trong việc dập tắt những lo ngại về khả năng kiểm soát giá tiêu dùng. Hợp đồng tương lai của EURUSD chỉ ra rằng ngân hàng trung ương sẽ bắt đầu tăng lãi suất vào đầu năm 2023, sớm hơn khoảng một năm so với các dự báo gần đây nhất của Fed, nhưng vẫn không cho thấy lo ngại phổ biến về lạm phát tăng cao.

Tuy nhiên, các nhà đầu tư than thở rằng họ không những đoán được cách FED định nghĩa “tạm thời”, mà còn cả các thông số cụ thể thúc đẩy sự thay đổi trong chính sách. Theo Vincent Reinhart, một nhà kinh tế từng làm tại Fed, hiện là kinh tế trưởng tại Mellon, điều đó khiến Fed dễ bị mắc lỗi trước truyền thông khi áp lực lạm phát gia tăng trong năm nay.

Ông nói: “Uỷ ban đang có ý kiến khác nhau và điểm lạm phát là rất khó. Bởi ông Powell nói: “chúng tôi sẽ lao hết tốc độ vào những ngã rẽ, nhưng hãy tin tôi đi, chúng tôi biết khi nào cần phải quay đầu.”

Đã có 1 số thành viên thuộc hội đồng từng bỏ phiếu trắng trở nên căng thẳng,” Reinhart cảnh báo. “Bởi chúng sẽ dẫn đến những bất an về lạm phát.”

Nhà đầu tư tức giận

Số liệu về giá tiêu dùng của Hoa Kỳ sau khi được công bố vào hôm thứ Tư đã khiến nhiều nhà phân tích lo lắng hơn về lạm phát. Đợt bán tháo trái phiếu trong hai tháng trước tưởng chừng như đã tạm dừng, thì nay lại tiếp tục đẩy lợi suất đồng euro lên mức cao nhất trong hai năm.

Gurpreet Gill, chiến lược gia tại Goldman Sachs Asset Management, cho biết: “Phản ứng của thị trường thật kỳ lạ. Mọi người đã nói về lạm phát trong nhiều tháng. Nó đã được phát đi từ lâu rồi.”

Tuy nhiên, nhiều người vẫn đang lo lắng tình trạng này sẽ kéo dài, chứ không phải là giai đoạn tạm thời. Lạm phát là liều thuốc độc của trái phiếu, làm xói mòn các khoản thanh toán lãi suất cố định.

BlueBay’s Dowding cho biết: “Có khá nhiều người vẫn tin rằng lạm phát chỉ là nhất thời và tôi nghĩ rằng điều đó được sinh ra bởi những con người đó chắc chưa từng chứng kiến cảnh lạm phát nào”.

Điều này đặc biệt đáng lo ngại đối với thị trường chứng khoán, vốn đã lên một tầm cao mới nhờ lợi nhuận tăng trưởng đến từ các gã khổng lồ công nghệ của Mỹ. Những công ty này được đánh giá dựa trên tiềm năng thu nhập trong tương lai. Các nhà đầu tư đánh giá những khoản thu nhập đó so với tỷ lệ “phi rủi ro” mà họ có thể kiếm được bằng cách mua trái phiếu, do đó, lợi suất cao hơn khiến chúng có giá trị thấp hơn.

Mohamed El-Erian, cố vấn kinh tế trưởng tại Allianz và là cựu giám đốc đồng đầu tư tại tập đoàn trái phiếu Pimco, cho biết: “Vài năm qua nhiều nhà đầu tư nhắm mắt cũng có thể thu được lợi nhuận từ cổ phiếu và trái phiếu. Bây giờ bạn có nguy cơ mất tiền cho cả hai bên. Đó là một môi trường cực kỳ thảm khốc. Và tôi vui mừng vi tôi chả quản lý đồng xu nào hết!”

Theo: FT