Mô hình giá Cốc và Tay Cầm có vẻ như rất là mới đối với Trader, nghe có vẻ thích thú đấy. Các bạn cùng Diễn Đàn Forex tìm hiểu sâu về mô hình giá Cốc - Tay Cầm để tìm điểm vào lệnh sao cho hiệu quả nhất nhé!

Giới thiệu mô hình giá Cốc và Tay cầm

Mô hình giá Cốc và Tay cầm có tên gọi tiếng anh là Cup and Handle Pattern, được giới thiệu lần đầu tiên vào những năm 1960 bởi William L.Jiler với tên gọi là Saucer with platform. Sau đó, mô hình này đã được định nghĩa lại bởi kỹ thuật viên chứng khoán người Mỹ, ông William J. O’Neil vào năm 1988, trong một tác phẩm kinh điển của ông có tên “How to make money in stocks” (Cách kiếm tiền bằng cổ phiếu), từ đó mô hình giá này trở nên phổ biến hơn ở thị trường bằng một cái tên khác mà hiện nay, tất cả chúng ta đều đang sử dụng, Cup and Handle hay Cốc và Tay cầm.

Mô hình giá Cốc và Tay cầm cung cấp cho Trader tín hiệu vào lệnh Buy, nó có thể xuất hiện sau một xu hướng tăng, báo hiệu sự tiếp diễn của xu hướng đó hoặc sau một xu hướng giảm và báo hiệu sự đảo chiều.

Mô hình giá này ra đời ở thị trường chứng khoán và trước đây nó cũng chỉ được áp dụng để giao dịch trên thị trường này. Tuy nhiên, ở thời điểm hiện tại, với sự ra đời của các thị trường tài chính khác, có nhiều điểm tương đồng với thị trường chứng khoán, đặc biệt là chịu tác động của mối quan hệ Cung - Cầu như Forex, hay tiền điện tử thì mô hình giá Cốc và Tay cầm đã được các nhà giao dịch sử dụng rộng rãi và có nhiều thành công trên những thị trường này.

đặc điểm nhận dạng và các yếu tố làm tăng xác suất thành công của mô hình

Đặc điểm nhận dạng mô hình Cốc và Tay cầm

Khác với các mẫu hình nến, mỗi một mô hình giá đều có một hình dáng nhất định và được những người phát hiện ra nó đặt tên rất tượng hình. Cup and Handle cũng không ngoại lệ.

Và giống như tên gọi của nó thì mô hình giá này có hình dạng giống như một chiếc cốc có tay cầm.

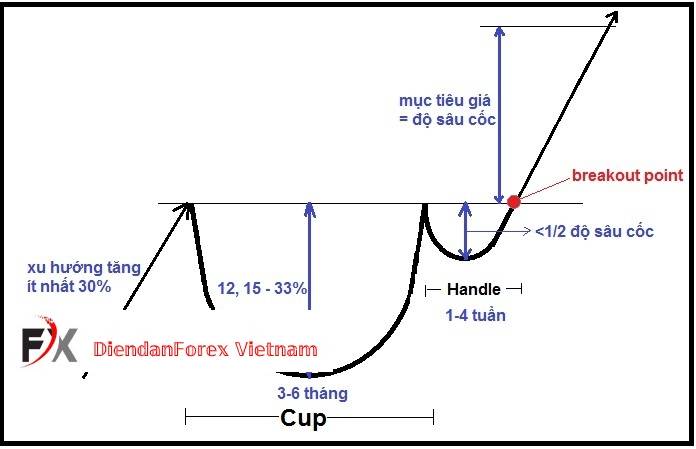

Dù cho mô hình giá Cốc và Tay cầm cung cấp tín hiệu tiếp diễn tăng hoặc đảo chiều tăng thì trước khi nó xuất hiện, thị trường thường hình thành một đoạn xu hướng tăng ít nhất 30%. Đoạn xu hướng tăng này có thể được xem như một sự khởi đầu thuận lợi cho sự “sắp bức phá tăng” ngay sau đó của mô hình.

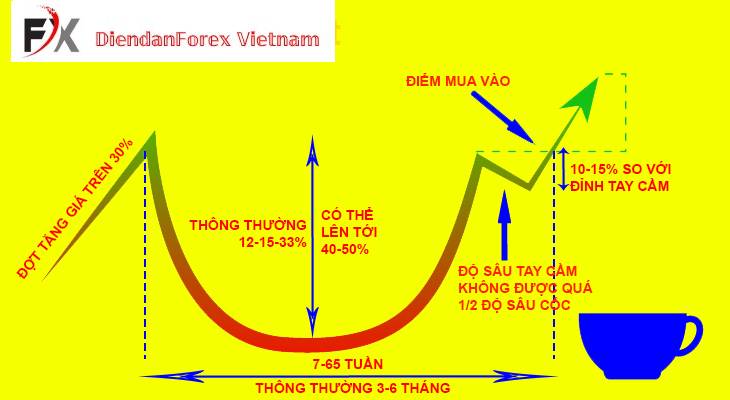

Sau đoạn xu hướng tăng trước đó thì thị trường bắt đầu điều chỉnh giảm, tạo thành phía bên trái của Cốc, sau đó tăng lên lại hình thành đáy Cốc và phần còn lại bên phải của chiếc Cốc. Theo William J. O’Neil (2002) thì thời gian để phần Cup hình thành kéo dài từ 3-6 tháng và khoảng cách từ mặt trên cùng của cốc (đỉnh cốc) đến đáy cốc thường là 12-15%, cũng có thể lên đến 33% so với mức giá ở đỉnh cốc.

Đỉnh bên trái và đỉnh bên phải của phần cốc được nối với nhau bằng một đường thẳng tạo thành ngưỡng kháng cự trong mô hình. Đường thẳng này không nhất thiết phải nằm ngang, nghĩa là 2 đỉnh không bắt buộc phải bằng nhau.

Sau khi hình thành phần Cup, giá sẽ có thêm một đợt điều chỉnh giảm nữa nhưng độ sâu rất ít, thường sẽ chỉ ở 1/3 nửa trên chiếc cốc và không được quá ½ độ sâu cốc. Đợt điều chỉnh này tạo thành phần Tay cầm. Trên thực tế, phần Tay cầm có thể là một đợt điều chỉnh giảm, có hình dáng tương tự như phần Cốc hoặc cũng có thể là một đợt tích lũy nằm ngang. Thời gian tích lũy Tay cầm dài hay ngắn không quá quan trọng trong mô hình giá này, nhưng thường là từ 1-4 tuần.

Sau thời gian tích lũy Tay cầm, nếu giá phá vỡ đỉnh bên phải của Cốc thì mô hình xảy ra thành công, mục tiêu tăng giá của mô hình trung bình là 34% so với điểm phá vỡ (theo Bulkowski, 2005). Trong giao dịch thực tế, Trader cũng thường lấy độ sâu của cốc làm mục tiêu giá khi sử dụng mô hình này.

Lưu ý: đối với thị trường chứng khoán, thời gian để mô hình giá Cốc và Tay cầm hình thành là rất lâu, như các đặc điểm đã nêu trên nhưng với thị trường forex, do đặc tính giá biến động liên tục vì thị trường hoạt động 24/24 nên thời gian hình thành sẽ ngắn hơn, từ vài ngày đến vài tuần. Bên cạnh đó, do tính chất của Hợp đồng chênh lệch giá CFDs trên thị trường forex, nhà đầu tư có thể giao dịch “bán trước mua sau” hưởng lợi ngay cả khi thị trường đi xuống nên mô hình Cốc và Tay cầm này còn có một phiên bản “úp ngược”, cung cấp tín hiệu thị trường đi xuống, vào lệnh Sell.

Các yếu tố cần thiết khi giao dịch theo mô hình Cốc và Tay cầm

Mặc dù mỗi mô hình giá có một vài đặc điểm nhận dạng nhất định nhưng không có một quy chuẩn nào để xác định một mô hình giá chắc chắn sẽ xảy ra nếu nó đáp ứng được những quy chuẩn đó. Tuy nhiên, với những gì đã xảy ra thực tế trên thị trường, các nhà phân tích, các nhà giao dịch chuyên nghiệp đã đúc kết một số đặc điểm là các yếu tố cần thiết để mô hình Cốc và Tay cầm xảy ra với xác suất thành công cao.

✔ Hành vi của giá tại Tay cầm rất quan trọng, quyết định khả năng thị trường có bức phá đi lên hay không. Nếu giá rớt quá sâu (hơn 50% độ sâu của Cốc) thì xác suất cao là mô hình bị sai, thị trường chưa sẵn sàng đi lên. Chính vì vậy, để mô hình giá này xảy ra thì phần Tay cầm không được hồi giá về quá sâu, nhỏ hơn 1/3 độ sâu của Cốc là một mẫu hình đẹp.

✔ Phần Cốc có đáy hình chữ U và đáy rộng, dài sẽ cung cấp tín hiệu mạnh hơn so với đáy chữ V.

✔ Đáy Cốc không nên quá sâu, nếu vượt quá 50% so với mức giá ở đỉnh Cốc thì mô hình gần như thất bại.

✔ Để tăng xác suất thành công của mô hình thì phần Tay cầm nhất thiết phải xảy ra vì có một số trường hợp thị trường chỉ hình thành phần Cốc, sau đó giá tăng lên phá vỡ đỉnh phải của Cốc mà không có sự điều chỉnh, tuy nhiên, tỷ lệ thành công của những trường hợp này là khá thấp.

✔ Nếu phần Tay cầm có hình dáng cái nêm giảm thì xác suất thành công của mô hình giá Cốc và Tay cầm sẽ cao vì sau khi mô hình giá cái nêm giảm hình thành thì giá sẽ đi lên.

✔ Yếu tố khối lượng. Khi bắt đầu hình thành Cốc thì Volume thường rất lớn, sau đó giảm dần theo đà tạo đáy của Cốc. Khi phần bên phải của Cốc dần hình thành và tạo đỉnh bên phải thì khối lượng cũng tăng lên nhưng không nhiều lắm. Ở phần Tay cầm, vì là giai đoạn tích lũy nên khối lượng sẽ thấp. Nhưng khi giá phá vỡ mô hình thì khối lượng tăng lên mạnh mẽ, nếu tăng từ 40-50% so với khối lượng trung bình của giai đoạn tích lũy thì xác suất thành công sẽ càng cao hơn.

Tâm lý thị trường giao dịch theo mô hình giá Cốc và Tay cầm

Thị trường điều chỉnh giảm sau một đợt tăng là chuyện rất bình thường, đồng thời tại đây, Trader bắt đầu chốt lời vì cho rằng giá sẽ không thể tăng hơn được nữa, đây chính là nguyên nhân để mô hình giá Cốc và Tay cầm bắt đầu hình thành phần bên phải của chiếc Cốc.

Tuy nhiên, đó chỉ là hành vi phổ biến của một số nhà đầu tư trên thị trường. Phần đông còn lại sẽ nhận ra tiềm năng của đợt điều chỉnh giảm này và họ bắt đầu Buy tại đáy để tận dụng cơ hội mua vào với giá thấp. Điều này làm cho giá tăng dần và tạo nên phần bên phải còn lại của chiếc Cốc.

Khi giá tiếp cận ngưỡng kháng cự được tạo bởi 2 đỉnh của Cốc thì một bộ phận nhà đầu tư bắt đầu bán ra, đơn giản vì tại đó là một ngưỡng kháng cự, quá hấp dẫn cho các lệnh Sell. Lúc này, giá đi xuống và hình thành một xu hướng giảm mới là điều không có gì bất thường, mô hình Cốc và Tay cầm đã không xảy ra. Nhưng nếu nó không giảm sâu mà chuyển động với biên độ nhỏ quanh kháng cự thì đây chắc chắn là một sự tích lũy trước khi bắt đầu bùng nổ của phe mua. Giai đoạn tích lũy này tạo thành phần Tay cầm của mô hình.

Khi giá phá vỡ được ngưỡng kháng cự và đi lên, điều này càng kích thích những nhà đầu tư bên ngoài nhảy vào thị trường, khiến cho giá càng tăng lên cao hơn.

Sau cú breakout, giá sẽ rất bùng nổ nếu ở giai đoạn tích lũy, giá chuyển động quanh kháng cự trong một phạm vi rất hẹp. Bởi vì tại ngưỡng kháng cự này, đã có rất nhiều Trader mở lệnh bán mà stop loss chính là một điểm nào đó nằm phía trên ngưỡng kháng cự này. Đoạn tích lũy càng hẹp thì các stop loss của các lệnh Sell đó sẽ rất gần nhau, nên khi giá phá vỡ kháng cự đi lên, rất nhiều lệnh đã bị quét stop loss cùng một lúc, lực cầu càng tăng lên và đẩy giá đi lên cao hơn.

Giao dịch theo mô hình giá Cốc và Tay cầm

B1: nhận diện mô hình giá Cốc - Tay cầm

Bước này được xem là quan trọng nhất khi giao dịch với price patterns. Nếu Trader nhận dạng mô hình sai, ví dụ như từ mô hình giá cái nêm sang mô hình giá tam giác, hay quá chấp vào mô hình, nghĩa là các bạn khăng khăng khẳng định mô hình này là Cốc và Tay cầm nhưng thực tế thì không phải vì có một số đặc điểm quan trọng mà mô hình này không đáp ứng được, nhưng vì quá chấp nên các bạn dễ dàng bỏ qua hoặc không nhìn thấy.

B2: Tìm điểm vào lệnh theo mô hình giá Cốc - Tay cầm

Khi mô hình giá Cốc và Tay cầm đã hình thành hoàn chỉnh thì điểm vào lệnh tốt nhất chính là khi giá phá vỡ đỉnh bên phải của phần Cup hay phá vỡ đường kháng cự nối 2 đỉnh của Cốc trong trường hợp 2 đỉnh bằng nhau. Trader có thể sử dụng lệnh thị trường để vào lệnh bằng cách liên tục theo dõi diễn biến của giá hoặc có thể sử dụng lệnh Buy Stop để đặt lệnh trong trường hợp này nếu không muốn lỡ mất cơ hội. Lệnh Buy Stop khi giao dịch với mô hình giá Cốc và Tay cầm được lựa chọn bởi đa số các Trader vì nếu giá phá vỡ bằng một cú bứt phá mạnh mẽ đi thẳng lên, sau đó tăng dần với tốc độ chậm lại thì nếu không nhanh tay, nhanh mắt, các bạn sẽ bỏ lỡ cơ hội mang về lợi nhuận cao.

Tuy nhiên, trong quá trình nhận dạng mô hình, nếu xuất hiện các yếu tố tăng khả năng thành công của nó thì các bạn có thể vào thêm vài lệnh nhỏ khi mô hình chưa hoàn thiện. Trader hãy vào lệnh theo 2 cách sau:

C1: vào lệnh tại đáy của phần Cốc

Vào lệnh tại thời điểm này là một chiến lược khá mạo hiểm khi các bạn chưa thể kết luận được mô hình Cốc và Tay cầm sẽ xuất hiện, nhưng có thể hiểu đơn giản là các bạn tiến hành mua vào khi thị trường kết thúc đợt điều chỉnh giảm. Chiến lược này cần kết hợp với một số công cụ phân tích khác như mô hình nến, Trendline hay Fibonacci.

Vào lệnh khi giá bắt đầu đi lên, tức là đã tạo đáy, kết thúc đợt điều chỉnh giảm. Lưu ý, ở cách vào lệnh này, các bạn nên đặt các lệnh với khối lượng nhỏ.

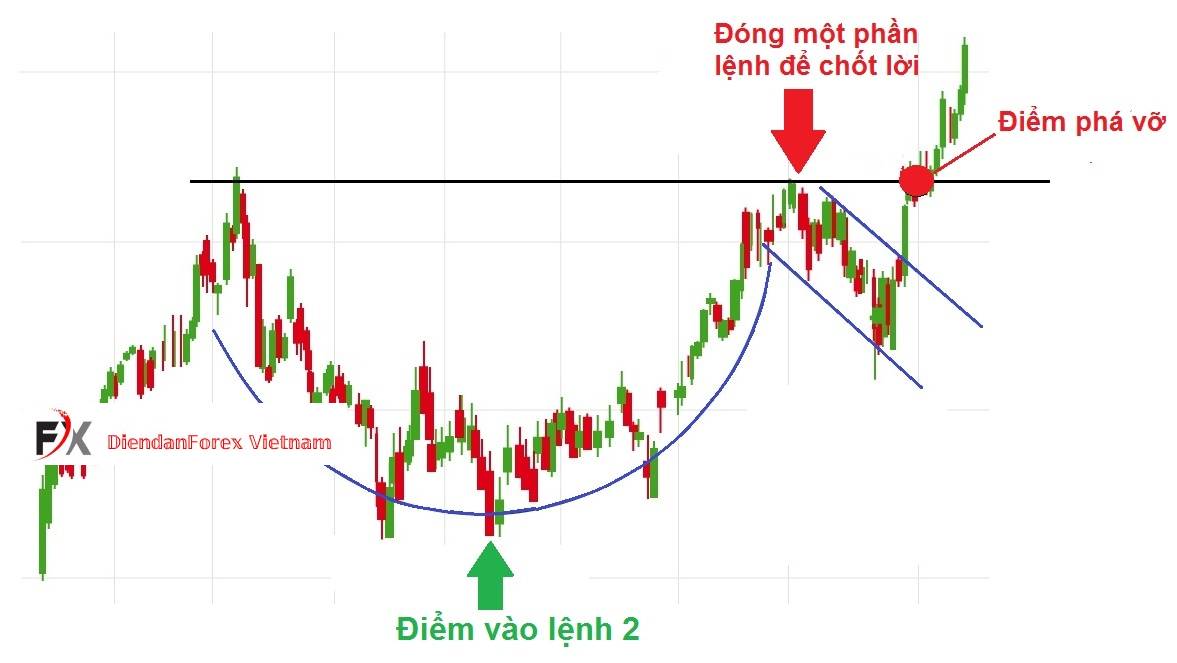

Khi giá tăng lên và hình thành đỉnh bên phải của Cốc, lúc này, giá đang dao động tại ngưỡng kháng cự, để đề phòng mô hình giá Cốc và Tay cầm không xảy ra, các bạn nên đóng lệnh một phần để chốt lời hoặc đóng bớt một lệnh trong trường hợp đặt 2 hoặc nhiều lệnh nhỏ trước đó. Giữ lại một phần lệnh để đón giá tăng nếu mô hình này xảy ra thành công.

C2: vào lệnh tại đáy của Tay cầm

Sau khi phần Cốc đã hoàn thiện, nếu giá tiếp tục điều chỉnh giảm ở phần Tay cầm thì các bạn có thể vào thêm từ một đến hai lệnh nhỏ nữa tại đáy của Tay cầm. Khi giá tăng lên chạm vào kháng cự thì đóng bớt lệnh để chốt lời, giữ phần lệnh còn lại tiếp tục đón sự bức phá tăng lên của mô hình.

Tuy nhiên, chúng tôi không khuyến khích các bạn vào lệnh theo cách này vì giai đoạn tích lũy của Tay cầm trên thị trường Forex thường xảy ra trong phạm vi hẹp, lợi nhuận gia tăng không bao nhiêu nhưng rủi ro thì lớn, chính vì thế, nếu các bạn vẫn thích vào lệnh tại đây thì lưu ý chỉ nên đặt một khối lượng nhỏ. Chờ đợi mô hình phá vỡ thật sự rồi vào lệnh lớn.

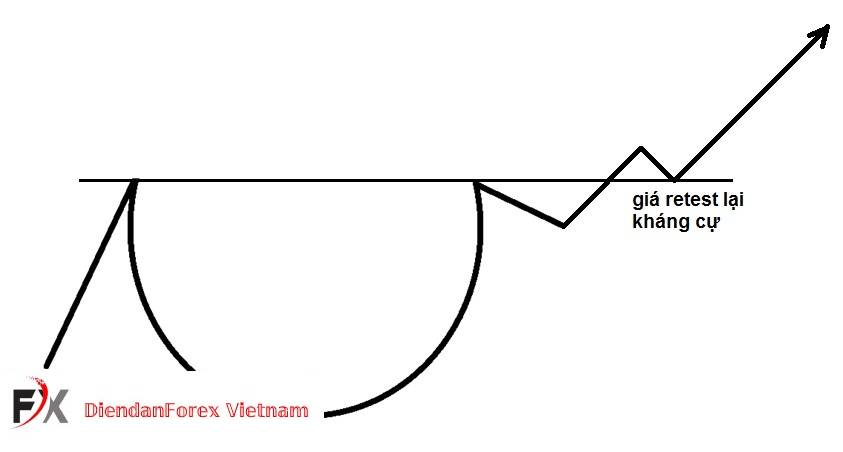

Lưu ý: trong nhiều trường hợp, giá không phá vỡ kháng cự rồi đi lên thẳng mà sẽ quay trở lại test kháng cự một lần nữa. Chính vì thế, để tránh trường hợp failed breakout, các bạn có thể chờ đợi sau khi giá retest lại kháng cự thì mới vào lệnh khối lượng lớn. Tại điểm phá vỡ, có thể đặt một vài lệnh nhỏ trước.

B3: Chốt lời và cắt lỗ theo mô hình Cốc - Tay cầm

Trader có thể chốt lời với mục tiêu giá bằng với độ sâu của Cốc hoặc ít nhất 34% so với mức giá tại điểm phá vỡ (theo Bulkowski, 2005).

Mô hình Cup and Handle không cung cấp cho Trader tín hiệu để cắt lỗ, tuy nhiên, các bạn có thể cắt lỗ tại điểm ở khoảng giữa độ cao của tay cầm hoặc phụ thuộc vào từng chiến lược quản lý vốn, quản trị rủi ro của mỗi người mà điều chỉnh mức cắt lỗ cho phù hợp. Nhưng một điều quan trọng mà các bạn cần lưu ý là phải đặt stop loss cho tất cả các lệnh giao dịch, dù lớn hay nhỏ.

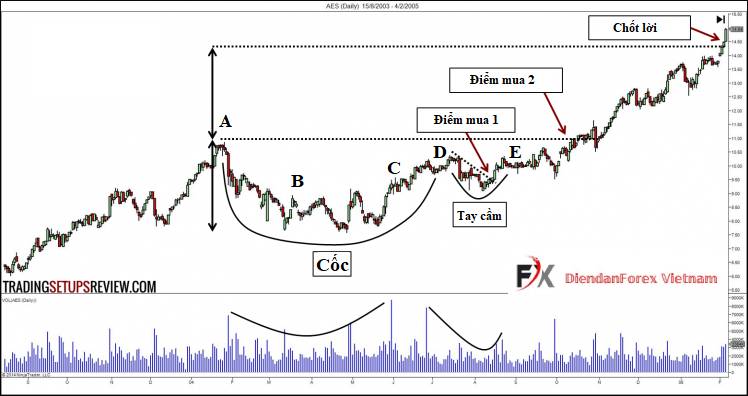

Ví dụ về mô hình giá Cốc và Tay cầm

Mô hình Cốc và Tay cầm xuất hiện trên cặp AUD/USD ở khung thời gian D1

Mô hình giá Cốc và Tay cầm xuất hiện trên cặp AUD/CAD ở khung thời gian D1

Mô hình giá Cốc và Tay cầm xuất hiện trên cặp XAU/USD ở khung thời gian D1, giá có retest lại ngưỡng kháng cự trước khi chính thức tăng lên.

Kết luận về mô hình giá Cốc - Tay cầm

Mặc dù mang lại hiệu quả cao nếu mô hình xảy ra nhưng Cup and Handle Pattern vẫn tồn tại một số điểm hạn chế như thời gian hình thành có thể khá lâu và chỉ thường xuất hiện trên những khung thời gian lớn thì mô hình mới xảy ra và lệnh mới đạt được mục tiêu lợi nhuận như dự tính. Ngoài ra, với những cặp tiền hay loại tài sản có thanh khoản thấp, ít được giao dịch trên thị trường thì mô hình Cốc và Tay cầm thường không mang lại tín hiệu chính xác.

DiendanForex Vietnam