Trailing Stop là một kỹ thuật giao dịch quan trọng trong việc quản lý vốn. Đến một thời điểm nào đó bạn cần học được kỹ thuật này, thậm chí là phải học cho thật tốt vì kỹ thuật này không những giúp trader bảo vệ được lợi nhuận đồng thời có thể tối đa hóa lợi nhuận giao dịch.

Bài viết này chúng ta sẽ đánh giá một vài kỹ thuật dời dừng lỗ và sẽ xác định xem đâu là cách dời dừng lỗ hiệu quả nhất cho trader.

Thoát lệnh theo chỉ báo Chandelier Exit

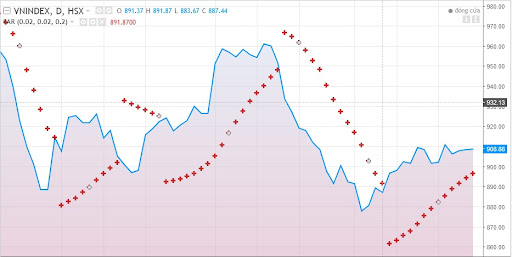

Chandelier Exit là một trong những chỉ báo rất hữu dụng để dời dừng lỗ theo xu hướng, chỉ báo này được thể hiện dưới dạng một đường di chuyển theo giá với dữ liệu được lấy từ chỉ báo ATR, nhưng Chandelier Exit sẽ phản ứng chậm với giá hơn ATR nên tín hiệu nhiễu sẽ ít hơn.

Nếu giá nằm trong xu hướng giảm thì Chandelier Exit nằm phía trên giá và ngược lại. Giá trị của Chandelier Exit sẽ là 3 ATR dưới đỉnh cây nến hiện tại trong xu hướng tăng, ngược lại là 3 ATR trên đáy của cây nến hiện tại trong xu hướng giảm.

Trader có thể lấy giá trị của Chandelier Exit để đặt điểm dừng lỗ hoặc có thể đặt lớn hơn. Với giá trị từ 5ATR trở lên sẽ an toàn hơn cho anh em.

Thoát lệnh theo chỉ báo đường trung bình động

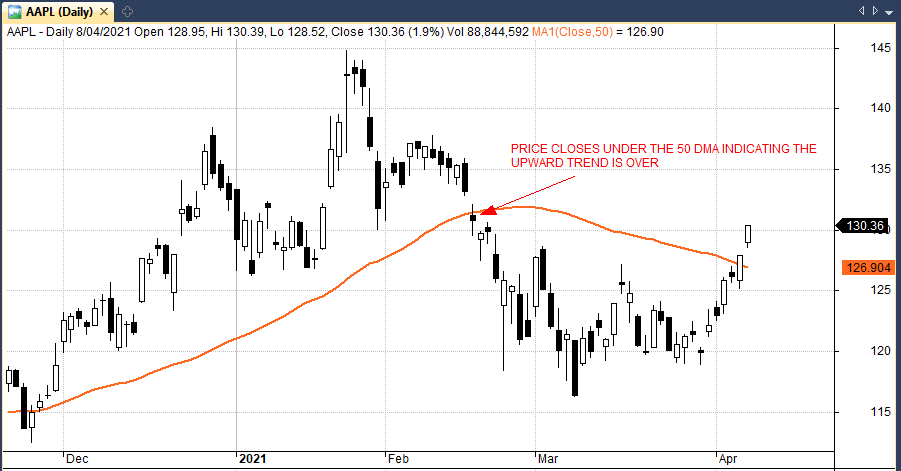

Cách dùng đường trung bình động để dời dừng lỗ sẽ đơn giản hơn một chút. Đó là khi giá giảm xuống bên dưới đường trung bình động chúng ta sẽ thoát vị thế. Có nghĩa là chúng ta chỉ cần dời dừng lỗ đi theo đường trung bình là được. Đối với xu hướng tăng chúng ta dời xuống bên dưới đường trung bình và ngược lại.

Đường trung bình thường được trader sử dụng để dời dừng lỗ là đường SMA. Và trong đó Đường trung bình có chu kỳ được nhiều trader sử dụng nhiều nhất đó là SMA 40 đến SMA 60. Vừa cho tỷ lệ winrate tốt và tỷ lệ drawdown cũng không quá cao.

Thoát lệnh theo chỉ báo Parabolic SAR

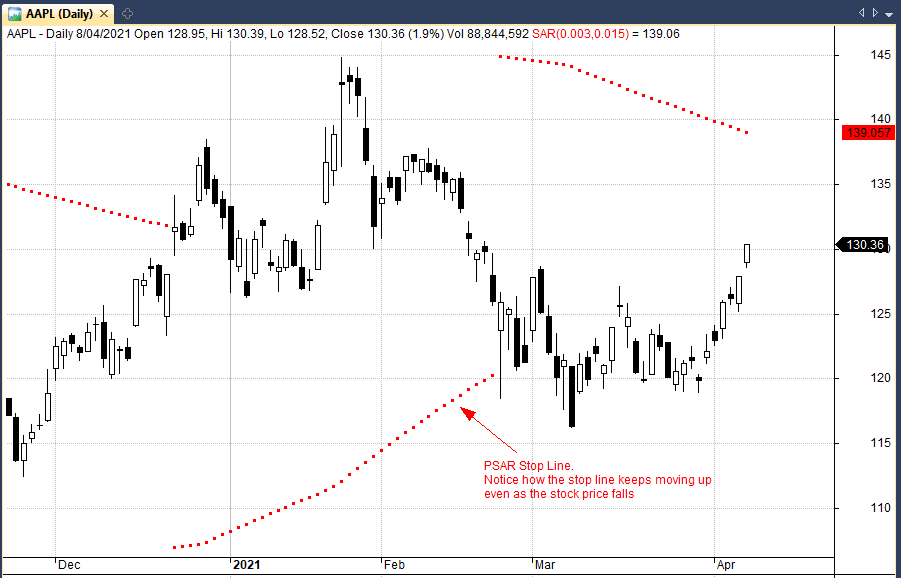

Đây cũng là một chỉ báo được nhiều trader sử dụng để dời dừng lỗ. Parabolic SAR (hay còn gọi là PSAR), được thể hiện bởi những dấu chấm trên biểu đồ. Dấu chấm nằm trên giá thể hiện thị trường giảm và ngược lại, dấu chấm nằm dưới giá thể hiện thị trường tăng. Nhờ đặc tính này mà chúng ta có thể tận dụng để dời dừng lỗ theo hướng của thị trường.

Có một đặc điểm cần lưu ý về chỉ báo này, đó là các dấu chấm có thể sẽ vẫn tăng lên trong khi hành động giá của thị trường lại đang giảm và ngược lại. Vậy nên nếu như bạn thấy thị trường không tạo được đỉnh cao hơn trong xu hướng tăng thì bạn nên thoát khỏi giao dịch mua sau khi đã dời dừng lỗ với chỉ báo PSAR và ngược lại với xu hướng giảm.

Về cài đặt, thì cài đặt mặc định (0.02, 0.2) được nhiều trader sử dụng nhưng thực tế mức cài đặt đó vẫn khá nhanh khiến cho có nhiều tín hiệu nhiều hơn. Thực tế thì mức cài đặt (0.002, 0.05/0.1) lại khá hiệu quả trong việc dời dừng lỗ, nó đem về tỷ lệ hoàn vốn tốt, mức sụt giảm tài khoản thấp. Như vậy sẽ tốt hơn cho trader rất nhiều.

Vậy chỉ báo nào có thể cung cấp điểm dời dừng lỗ tốt nhất?

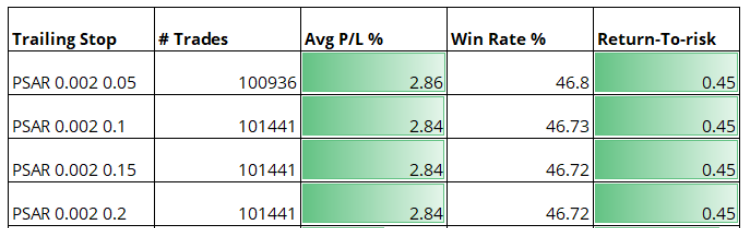

Không có chỉ báo nào hoàn hảo cả, nhưng nếu như xét về vai trò thì chỉ báo Chandelier sẽ nghiêng về phần tìm điểm thoát lệnh hơn. Còn chỉ báo đường trung bình sẽ cần cải thiện hơn nhiều. Mặc dù đường trung bình cũng được dùng để dời dừng lỗ nhưng xét về hiệu quả thì PSAR vẫn là chỉ báo hiệu quả nhất trong 3 chỉ báo này. Các bạn nhìn hình bên dưới:

Có thể thấy với cài đặt PSAR ở các mức (0.002, 0.005/0.1/0.15/0.2) cho tỷ lệ lợi nhuận trung bình trên mỗi giao dịch từ 2.84%, tỷ lệ RR cao hơn 1:1 và winrate là 46.8%. Đây là một con số rất tốt trong giao dịch. Tất nhiên thực tế sẽ khó lượng nhưng chỉ ít đã có sự kiểm chứng qua về hiệu quả của chỉ báo cũng giúp chúng ta dễ dàng lựa chọn hơn.